随着基金一季报披露落下帷幕,一季度公募基金表现浮出水面,那么各大基金公司几大主要类型基金的总体表现如何?哪些基金在去年和今年一季度持续领先打新配市值什么股票好,哪些整体业绩表现较差?21世纪资管研究院近期推出“理财机构一季度表现测评”系列,重点测评资管机构管理的主要类型产品今年一季度的收益水平以及回撤情况。本期重点测评公募基金。

主要结论:

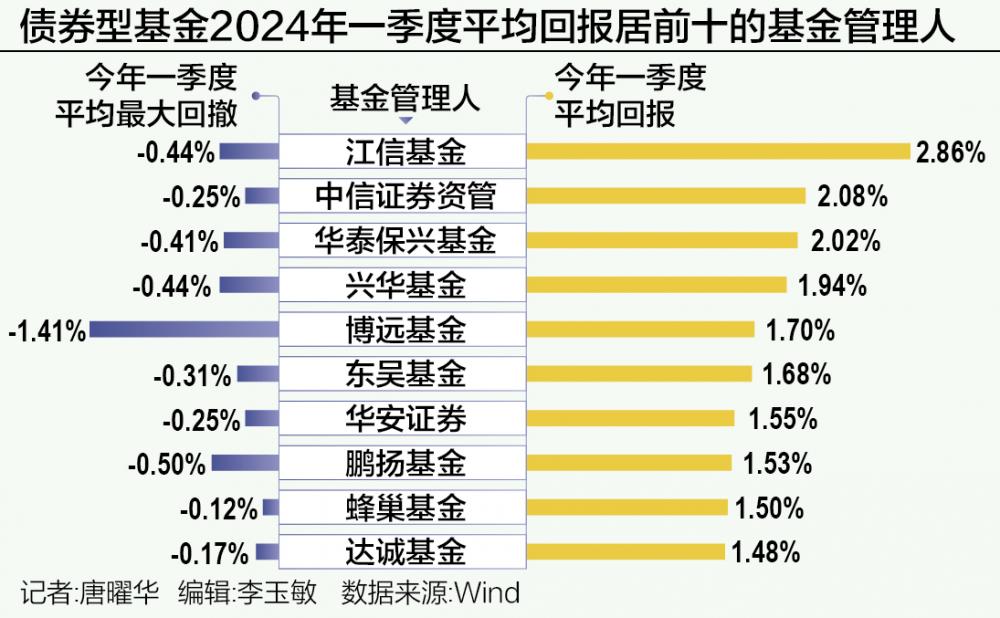

1.债券型基金以江信基金、中信证券资管、华泰保兴基金的今年一季度平均回报居前,整体表现相对较差的有上海光大证券资管、金元顺安基金等。

2.混合型基金以国融基金、中信证券资管等今年一季度平均回报较高,业绩表现较差的有金元顺安基金、新沃基金、国新国证基金等。在今年一季度和去年混合型基金平均回报均居前的基金管理人有中金公司等。

3.股票型基金方面,以指数基金或量化基金为特色的基金公司今年一季度胜出,比如以量化选股为特色的九泰基金,指数增强和量化产品为主的长江证券(上海)资产管理有限公司,以指数基金为主的上海东方证券资产管理有限公司均取得不错的平均回报。表现较差的基金管理人有信达澳亚基金、金鹰基金、国金基金等。在今年一季度和去年股票型基金平均回报均靠前的基金管理人有上海东方证券资产管理有限公司、宝盈基金等打新配市值什么股票好。

今年一季度债市依然延续牛市,债券型基金也继续“亮眼”表现,由于股市在一季度也走出触底回升的走势,部分固收+基金的收益率也“冲”到了前面。

今年一季度利率债陡峭化下行,成为一些机构的布局重点。相比去年很多机构All in“城投债”,今年收益率靠前的基金主要靠布局利率债、金融债,以及股票持仓配置蓝筹股、黄金概念股等取胜。

债券型基金2024年一季度平均回报最高的基金管理人为江信基金,今年一季度平均回报2.86%,年化后达11.44%。其中两只基金“江信祺福A”“江信祺福C”收益率较高拉高了整体收益率,两只基金为江信祺福的下属分级基金,收益率均超过8%。从今年一季度末持仓来看,江信祺福一季度末未持有股票,债券持仓比例达85.85%,全部为国债,重仓“23国债16”“23国债27”,行情软件显示,“23国债27”一季度上涨0.51%,“23国债16”一季度上涨0.13%。除了国债外,一季度末还持有买入返售金融资产、银行存款和结算备付金等低风险资产。而在2023年末江信祺福还持有少量股票,债券除了持有国债外,还持有一些可转债,显然今年一季度投资越来越趋于保守。

债券型基金2024年一季度平均回报排第二的是中信证券资产管理公司,从收益率居前的产品来看,部分产品债券投资青睐金融债(比如银行永续债)、中期票据,也有的青睐可转债,部分产品股票持仓青睐一线蓝筹。

平均回报排第三的是华泰保兴基金管理有限公司,该机构收益靠前的产品中,部分产品债券投资青睐可转债,部分产品青睐城投债,股票投资则青睐相对稳健的银行股以及黄金概念股等。

据去年四季报披露,诺安积极回报混合A、诺安积极回报混合C主要投资在人工智能领域,算法、应用,算力端都有相应布局。截至去年四季度末,诺安积极回报混合A、诺安积极回报混合C的前十大重仓股分别为中际旭创、天孚通信、高新发展、新易盛、中科曙光、寒武纪、浪潮信息、科大讯飞、软通动力、剑桥科技。

吴清主席对市场的依法监管、严格监管进行了明确表态,监管工作重点为“两强两严”,强就是要强本强基,投资者是市场之本,严就是严监严管,依法从严监管市场,依纪从严管理队伍。要严打造假欺诈,严打操纵市场,严打内幕交易。此外,他表示市场运行有其自身规律,正常情况下不应干预,但是当市场严重脱离基本面,出现非理性剧烈震荡、流动性枯竭、市场恐慌、信息严重缺失等极端情形时,该出手就果断出手。纠正市场失灵,将健全完善相关的机制来坚决防范发生系统性风险。春节前市场出现非理性下跌,很多投资者担心市场会出现继续下行,导致两融资金出现爆仓,甚至大股东股权质押出现爆仓。当时我积极呼吁国家队加大救市力度,既要增持沪深300等大盘指数ETF,也要增持创业板指数、科创板指数等中小盘指数ETF,后来市场出现趋势上的反转,化解了系统性风险。

债券型基金一季度整体表现较差的基金公司有上海光大证券资管、金元顺安基金等。

在2023年和2024年一季度债券型基金平均回报均居前的基金管理人有华安证券、蜂巢基金等。华安基金部分基金今年年初降低小盘价值风格比例,提高大盘价值风格比例,或许为其业绩表现可持续较好的原因。

二、混合型基金:大盘蓝筹受青睐,金元顺安基金等一季度浮亏幅度大去年一些中小基金公司靠小盘股风格取胜,但在今年一季度遭遇较大的回撤压力。今年一季度及时切换至蓝筹股的基金公司收益率表现更突出。Wind显示,大盘价值基金指数今年一季度上涨2.93%,而小盘成长基金指数今年一季度下跌18.9%。

混合型基金2024年一季度平均回报最高的是国融基金,今年一季度平均回报3.65%,从收益率靠前的产品来看,部分产品股票持仓风格青睐信息技术行业的科技股,部分产品在一季度略调仓加大银行股的配置比例,也有部分产品青睐消费股。

中信证券资产管理有限公司混合型基金2024年一季度平均回报排第二,平均回报3.57%,从一季度末持仓来看,债券投资方面青睐利率债,包括国债、政策性银行债,股票投资方面也以稳健风格居多,以大盘价值、大盘成长风格为主,前十大持仓包括一些中特估概念股票、价值蓝筹股等,部分产品也布局了紫金矿业等黄金概念股。

平均回报排第三的是淳厚基金管理有限公司,混合型基金今年一季度平均回报2.65%,从收益率居前的产品来看,大部分产品偏好小盘风格,但同时对部分消费类蓝筹股也较为青睐。

今年一季度混合型基金平均收益率排名靠后的有金元顺安基金、新沃基金、国新国证基金等,今年一季度平均回报分别为-12.28%、-11.16%、-10.52%。此外还有恒生前海基金、鑫元基金今年一季度平均浮亏幅度超过10%。国新国证基金混合型基金去年靠小盘风格取胜,但在今年股市风格转换后净值回撤压力较大。

在今年一季度和去年混合型基金平均回报均居前的基金管理人有中金公司等。

三、股票型基金:量化、指数型基金表现亮眼,信达澳亚基金平均浮亏超过11%股票型基金今年一季度同样以指数基金、量化基金较多的基金管理人表现更出色,当前行情下,被动投资、量化投资的收益优势依然较为明显。

股票型基金2024年一季度平均回报最高的基金管理人为九泰基金,今年一季度平均回报2.77%。九泰基金的存续股票型基金全部为量化基金,大多采用量化多策略进行投资,通过量化模型精选股票,收益率靠前的几只产品前十大持仓以蓝筹绩优股居多,也有一些产品偏好小盘股。

平均回报排第二的是长江证券(上海)资产管理有限公司,今年一季度平均回报2.75%,该公司的6只产品有2只收益率靠前的产品为沪深300指数增强产品,4只产品为量化产品。

上海东方证券资产管理有限公司的股票型基金今年一季度平均回报排第三,其中收益率最高的两只产品为红利低波指数基金,跟踪“中证东方红红利低波动指数”,该公司存续8只股票型产品中有6只为指数型基金。6只指数型基金表现明显更优,今年一季度回报均超过3.7%,2只股票型基金浮亏超过8%。

今年一季度股票型基金整体收益表现较差的基金管理人有信达澳亚基金、金鹰基金、国金基金等,今年一季度平均回报分别为-11.71%、-9.98%、-9.33%。

在今年一季度和去年股票型基金平均回报均靠前的基金管理人有上海东方证券资产管理有限公司、宝盈基金等。